貸借対照表(バランスシート)の見方と点検方法とは?経営者向けに解説

業績管理・経営計画

こんにちは、ヤマチユナイテッドの石崎です。

財務状況を分析し、会社の財務内容を改善していくことは経営の質を高めるために必須の業務です。

会社によっては会計士などの専門家に任せているケースもあると思いますが、経営者自身も数字に強く、財務分析ができるに越したことはありません。

財務諸表の中でも、「貸借対照表(バランスシート)」には会社の資産や収益、お金の流れが記載されているため、「損益計算書」「キャッシュフロー計算書」と並んで「財務三表」として重要視されています。

今回のコラムでは、この貸借対照表(バランスシート)の見方と点検方法をご紹介し、経営にうまく活用する方法を説明していきます。

目次

- 貸借対照表(バランスシート)を活用した経営改善方法とは?

- 経営者が押さえておくべき経営指標

- 貸借対照表の見方を知り、中長期計画と財務改善を結び付けて考える視点が大事

- 貸借対照表(バランスシート)の重要性とは?

- 貸借対照表(バランスシート)の見方は?自社のチェックポイントをご紹介

貸借対照表(バランスシート)の重要性とは?

ヤマチユナイテッドでは、社員全員参加型のシステム経営という手法を取っています。

そのため、よく言うのは「経営は人と財務の両輪で成り立つものである」ということ。

人とは人材であり、社員の育成、成長、スキルアップ、能力アップ。

財務はお金であり、それを生み出すための収益力、強い財務体質。

どちらが優先というものではなく、両方見ていかないといけないという考え方です。

このシステム経営を前提としてお話しすると、会社の業績や数字といった、いわゆる財務に対する理解があって初めて、経営に参加する社員に本物の主体性や自主性が発揮されると思うのです。

「会社の業績を上げるために財務を見直す」というのであれば、社員に数字をオープンにすることと、その数字を読み解くための教育を施すことは必須です。

社員が自主的に業績管理をするにあたって、もちろん損益は大事です。

ですので、経営幹部層と言われる人たちが注目しがちなのは売上や利益、つまり損益計算書ですが、そもそも「何のためにその利益が必要なのか」という視点が抜けていないでしょうか。

会社を長く存続させるために必要な力が財務力ですよね。

企業体力をつけることは財務力をつけるということであり、財務力を示すものが「貸借対照表(バランスシート)」です。

利益は貸借対照表(バランスシート)の内容を良くするために増やしていく必要があるのですから、これを理解して損益を考えるためには、同時に財務を強くしていくという視点で見ていかなくてはなりません。

財務を強くする意味でも貸借対照表(バランスシート)は重要だと考えています。

実際にどういった場面で重要性が強調されるかというと、まず経営幹部層から財務に対する意識改革を進めようするとき。

貸借対照表(バランスシート)の分析を通じて自社の財務体質を深く理解したり、場合によっては改善策を考えていかなくてはなりません。

また、与信獲得を狙う場合もおすすめです。

例えば、融資を受ける金融機関や取引先など対外的な信用力を得たいとき。

「財務がしっかりしている=支払い能力がある」のであれば、相手方も安心して融資なり取引なりできるものです。

銀行取引がある会社はたいてい決算書を提出していると思いますが、銀行は数字だけでなく財務内容を分析し、融資などの際の判断材料としています。

貸借対照表(バランスシート)の内容を良くすることで、金融機関に融資を申し込む際に金利を低く抑えられるといったメリットもあります。

このようにコストに直結する話でもありますから、貸借対照表(バランスシート)の重要性はもはやいうまでもありません。

なお、中小企業にとって、銀行と良好な関係を築くことは非常に重要です。

詳しくは下記コラムでご紹介していますので、あわせてご覧ください。

中小企業と銀行の付き合いを強化するには?良い信頼関係構築のコツ

貸借対照表(バランスシート)の見方は?自社のチェックポイントをご紹介

貸借対照表(バランスシート)にはさまざまな項目があり、経営分析、財務分析に役立ついろいろな指標を計算式によって見出すことができます。

ここでは「自社の現状を知る」という観点で、貸借対照表(バランスシート)の見方やチェックポイントを紹介していきます。

個々の数字ではなく複数の項目を多角的に見る

「負債が多いからいけない」と個々の数字だけを見るのではなく、それが本当の「損」なのか、必要な設備投資なのかを資産と見比べながら読み解かなければなりません。

また、決算分析には実数で見る視点、比率で見る視点、推移で見る視点と多角的な視点が求められます。

1年だけ切り取るのではなく、少なくとも3年分並べて比較検討すると良いでしょう。

自社の数値を分析しつつ他社と比較する

自社の数値を分析しながら他社の数値と比べてみましょう。

上場会社なら決算書、いわゆる財務諸表が公表されていますし、平均データもさまざまなところから入手することができます。

同業他社、場合によっては異業種でも良いので、比べてみて自社の位置付けを確認しましょう。

自社にとって有効な指標を設定する

自社にとって有効な指標を設定することも大切です。

企業によって、あるいは業種によって特に重要視すべきところは違うと思いますが、一般的に押さえておくべきとされている5つの分野と、それに対応する指標および計算式を挙げてみます。

1.成長性

- 対前年売上高比率 = 今期売上高 ÷ 前期売上高 × 100

- 経常利益増加率=(今期経常利益 − 前期経常利益)÷ 前期経常利益 × 100

2.収益性

- 売上高経常利益率 = 経常利益 ÷ 売上高 × 100

- 総資産経常利益率(ROA)= 経常利益 ÷ 総資産 × 100

3.生産性

- 一人当たり経常利益額 = 経常利益 ÷ 従業員数

- 一人当たり粗利益額 = 粗利益 ÷ 従業員数

- 労働分配率 = 人件費 ÷ 粗利益額 × 100

4.安定性

- 流動比率 = 流動資産 ÷ 流動負債 × 100

- 当座比率 = 当座資産 ÷ 流動負債 × 100

- 自己資本比率 = 自己資本 ÷ 総資本

- 固定比率 = 固定資産÷自己資本

- 固定長期適合比率 = 固定資産 ÷(自己資本+固定負債)× 100

5.債務償還能力

- キャッシュフロー(EBITDA=償却前営業利益)= 営業利益 + 減価償却費

- 債務償還年数 = 有利子負債 ÷(営業利益 + 減価償却費合計)

- ギアリング比率 = 有利子負債 ÷ 自己資本

- インタレストカバレッジレシオ(利益に対する利息の比率)=(営業利益+受取利息+受取配当金)÷(支払利息+割引料)

実はこの5つの分野と各指標は、「金融機関が企業を格付けする際に見ているところ」だといわれています。

最低限これらを押さえて、自社がどのような状態を目指すのか、その方向性と方針、つまり目標を明確にしましょう。

分析する、比較する、目標を立てるという3段階で進めてみてください。

貸借対照表(バランスシート)を確認する際の注意点も2つ挙げておきましょう。

注意点①売上至上主義に陥らない

いくら売上が大きくなっても、収益性と生産性が伴わなければただの「膨張」であり、発展するどころかリスクだけが増えていってしまう可能性があります。(売掛金や在庫等の増加、必要運転資金の増加など)

貸借対照表(バランスシート)を正しく読み解き、売上の推移と収益性・生産性の推移がうまく連動しているか確認してください。

注意点②攻めと守りのバランスを意識する

貸借対照表(バランスシート)を分析した上で、財務体質を良くしていこうと考えるのは良いことです。

しかし、そこに寄りすぎるあまり、自己資本額を上げるために使いもしない現預金をたくさん持つような状態になるのはおすすめできません。

収益性が高くて自己資本比率80%、90%になっているのなら良いですが、「守りを固める考えが強すぎて攻めに資金を回そうとしない」「無借金は良いけれど先行投資を全くしない」のでは会社の成長が滞ってしまいます。

財務を良くしつつ攻めもしていくというバランス感覚を持つことが大切です。

貸借対照表(バランスシート)を活用した経営改善方法とは?

貸借対照表(バランスシート)を分析し、他社と比較するなどしているうちに、自社の弱点が見つかり、改善策を講じる必要が出てきます。

貸借対照表(バランスシート)を良くすることは、キャッシュフローの改善にもつながります。

そのような観点からも、貸借対照表(バランスシート)を活用した経営改善方法について、借入など外部に頼らず、自社で取り組めるものをいくつか紹介します。

売掛金の対策を講じる

まずは、売掛金の回収サイトを短縮することを考えてみましょう。

例えば、手形取引だと4カ月後、5カ月後、場合によっては半年先まで回収できず、その間に売掛金が大きくなったり、受取手形が何か月分も溜まってきたりして膨らんでしまいます。

できれば手形取引よりも現金の掛け売りのほうが良いですから、現状で手形取引が多いようであれば現金掛け売りに変更を検討する、もしくは現金掛け売りの新事業を開発するといったことで割合を薄めていくことが可能です。

現金掛け売りなら回収サイトは翌月、翌々月と手形取引より短い傾向がありますから、できる限り短くしたいところ。

もっといえば、現金掛け売りから代引きに変えられるならそのほうが良いですね。

ただ、BtoBで既存の取引先に回収条件の変更を申し出るのはなかなか難しいものです。

それなら新規の取引から掛け売り、あるいは代引きにするとか、場合によっては既存の取引先にお願いに上がることを検討する必要があるかもしれません。

それでもダメならやはり新規事業もしくは新商材の開発へ進みましょう。

うちの建材卸売事業の例をお話しすると、20数年前は手形取引が売掛金の約80%を占めていました。

ご存じの通り手形は恐ろしくて、不良債権化したときに半年分くらいのまとまった売上が全部回収不能になるというようにリスクが高いんですよね。

私たちもそこに危機感を覚え、それこそ回収条件の変更を取引先にお願いしに行くなど、いろいろと地道な努力をしました。

当時、国内の建材はどこからでも同じような条件で買えたのでこれに関しての変更はできなかったのですが、うちではまだどこも扱っていない輸入建材を仕入れて「弊社も現金で仕入れているので現金取引で」と頭を下げ、少しずつ取引条件を切り崩していきました。

結果的に取引を断られてしまうこともありましたが、数年かけて手形取引を減らしていき、10年もかからず改善目標に届きました。

今では売掛金に占める受取手形の比率は数パーセント程度まで下がっています。

これこそ「財務体質の改善」です。

売掛金に関しては、長期売掛金も対策の必要があります。

分割回収になっている、滞留している、未回収になっているような売掛金はすべて無くすべきです。

回収チェックを徹底する仕組みを入れて、無駄な財務の膨張を食い止める努力およびロスの防止をしていきましょう。

ただ売上を上げていけば当然売掛金は増えますが、できる努力で売掛金の増加を抑えることはできます。

棚卸資産を処分して在庫管理を見直す

売れない在庫、つまりB品や不良性のある在庫、仕入れから1年以上動いていないスリープ品、型落ちで出荷できないデッド品がないかチェックし、そのような在庫がある場合は処分を考えましょう。

処分の方法としては安く売る、普通に売れないなら損を出してでも売る、それでも売れなければ廃棄する。

在庫品はそこにあるだけで場所代というコストがかかっています。

倉庫を借りているなら賃料が発生していますから、売れない在庫は処分して売れる物を置いたほうが良いのです。

一気に処分できないとしても「いつまでに」「どのように」処理するか、削減目標を決めて進めると良いでしょう。

また、通常回転している在庫でも回転率の良い品と悪い品が混在していますから、利益貢献度の低いものは適正在庫の見直しをかけることも必要です。

定期的な在庫管理は経費の削減につながります。

棚卸在庫を処分してお金になれば現預金に持って行っても良いですし、返済に充てても良いので全体的に見て財務内容の改善につながります。

資産の処分を検討する

在庫処分と似た話になりますが、資産の処分にも目を向けましょう。

まずは土地・建物といった不動産。

将来使う予定がないなら売却してはいかがでしょう。

車両や備品、例えば工場内にある機械といったものも同様です。

次に、特許権、借地権、営業権、ソフトウェアといった無形固定資産もあります。

ほかには有価証券、貸付金や出資金などもきちんと整理して圧縮していくことをご検討ください。

かつてゴルフ会員権を高額で買った会社もあるかもしれませんが、バブル崩壊後は価値が下がって資産価値がありませんから、売却して内部で損として落とすことは可能です。

実際にはもうなくなっているのに、貸借対照表(バランスシート)上ではあることになっている物にも要注意しましょう。

仮払金などの仮勘定は、使わないことにこした事はありません。

買掛金の支払いサイトを延長する

仕入れの未払い金の支払いを先延ばしにできればキャッシュは増えます。

ただ、支払いを伸ばすとやはり相手方は心配になりますよね。

基本的にはなかなかできないことですが、現金を増やすという観点では有効です。

発注管理を見直す

仕入れ方法自体をしっかりと管理することも大切です。

仕入れ単価は誰が決めて誰が承認するか、在庫の発注のチェック体制はどうなっているか、場合によっては仕入れの限度額はどうするか。

こういったことを設定し、過剰に発注したり、高い単価で買ってしまったりして余計なコストをかけない、余計な在庫を増やさないよう、ルール作りすることをおすすめします。

経費を削減する

これは普段から取り組まれていることと思いますが、人件費、管理費といった費目の中で削減できるものはする。

余計な物は持たない、使わないことを徹底して利益を生み出すという考え方です。

「入るを量りて出るを制す」ですね。

金融機関に金利の値下げを交渉する

金利はコストそのものですから、できるのであれば定期的な利下げ交渉をしていくと良いですね。

現在、新規ではほとんどないはずですが、両建の積立預金が残っている会社は意外とまだあるようです。

貸付金の担保のような形で定期預金等を積立している場合、今はもうそんな時代ではありませんから、金融機関と交渉して解約し、それで借入金を返済すれば総資産の圧縮にもなるし、支払い利息も減らすことができます。

増資もしくは資金援助を受ける

キャッシュ対策という意味では、金融機関に増資を申し出るか、親族や関連会社、取引先などから資金援助を受ける方法もあります。

資金援助はめったにないケースですし、あまり当てにしてもいけないものではありますけれどね。

以上のように、資産に無駄なものはないか点検し、現金に換えていくことが財務改善のポイントです。

特に売掛金の管理と棚卸資産、在庫管理についてはしっかりとしたルール作りと管理の仕組み作りをあわせて整えましょう。

管理部門の役割と重要性について詳しく知りたい方は、「管理部門とは?多角化経営に必要な役割や業務内容などを紹介」もあわせてご確認ください。

経営者が押さえておくべき経営指標

「貸借対照表(バランスシート)から見る自社のチェックポイント」で紹介した指標と重なる部分が多いのですが、収益力の観点でいえば営業利益率と経常利益率は押さえておくべきです。

この場合は「額」ではなく「率」で見ます。

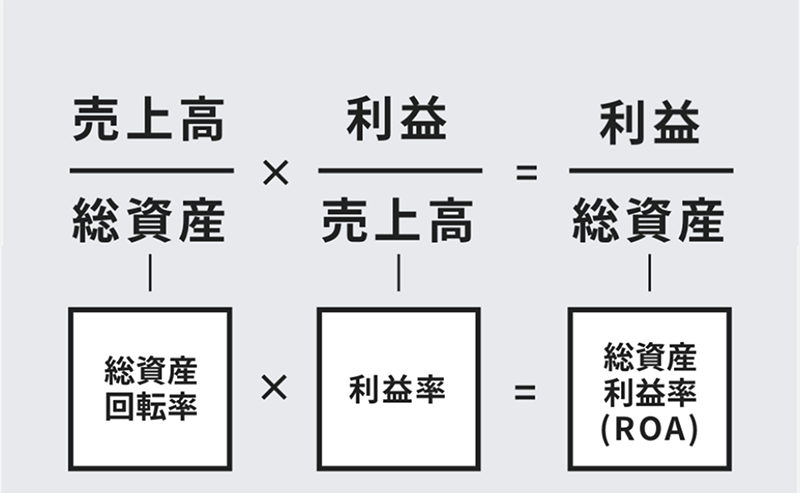

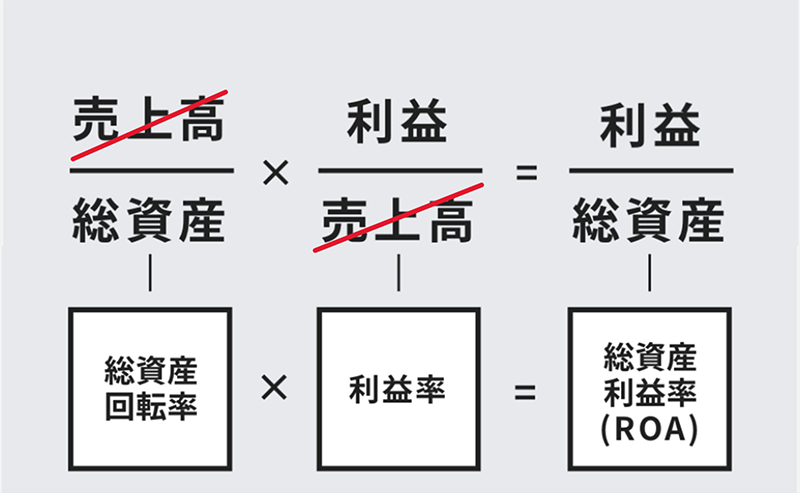

次に、経営効率を表す総資産経常利益率(ROA)をチェック。

投資家がよく注目する指標でもあり、「少ない資産で多くの利益を上げている=経営の生産性が高い」と見られます。

収益力と経営効率の両方で求められる指標で、総資産回転率と利益率のかけ合わせで導き出されます。

「自社にとって有効な指標を設定する」では「総資産経常利益率(ROA)=経常利益÷総資産×100」と紹介していますが、この計算式の構造は下の図のようになっています。

先に紹介したシンプルな計算式は、総資産回転率の「売上高」と利益率の「売上高」が相殺された結果です。

そして、ネットキャッシュ。

入ってくるキャッシュから出ていくキャッシュを差し引いて実質的な資金余力を示す指標で、 計算式にすると以下のようになります。

ネットキャッシュ=(現金・預金 + 有価証券)- 有利子負債

うちでは、「営業利益率」「経常利益率」「総資産経常利益率(ROA)」「ネットキャッシュ」の4つの指標を重要ととらえていますが、業種によっては変わってくるでしょう。

例えば、資産の中で在庫の割合が多い会社であれば在庫の回転日数なども重要指標になると思います。

このコラムを参考に、自社独自の重要経営管理指標を設定してみてください。

このほかに自己資本比率もよく出てくる重要指標ですが、先ほどご説明したように高くしていけば良いというものでもありません。

自己資本に関しては、パーセンテージは別として「額」を目安にする見方もあって、一般的には月商の2倍あれば問題なし、3倍あれば優良といわれています。

また、貸借対照表の左上にある現預金も同じように月商の2倍あれば問題なし、3倍なら優良と見られます。

自己資本=純資産ですから、額で見るとしたら貸借対照表(バランスシート)の左上(現預金)と右下(純資産)を月商の2倍以上にすることを目安にして考えてみてはいかがでしょうか。

こうして分析・比較を経て目標を立てれば、次は「何年でその目標値に持っていくか」ということを考えなければなりません。

先ほど紹介した財務改善の方法もやり切ったなら、最終的に貸借対照表(バランスシート)を良くするためには利益を上げるしかなくなります。

損益計算書には税引後の当期利益が記載されていますが、これが貸借対照表(バランスシート)右下の純資産に加算されます。

純資産額が増えれば何らかの形で左側の流動資産も増えていくわけですが、増えた分は現金で残っているのか、在庫として残っているのか、その他の資産に成り代わっているのかということになります。

なるべく現金で残すようにすれば現預金が増え、純資産額も増えていきますが投資にも使いたいですよね。

全部使ってしまうと現預金は増えず、在庫や資産が増えていくばかり。

それでもその在庫や資産で利益を生み出せるのであればそれで良いのです。

これが「収益性を確保する」ということで、「利益率を上げていく」ことに結びつきます。

そして推移を見ていくと、投資もしながら現預金を積み重ねていけば「何年後には純資産がいくらになる」という視点で財務の改善計画を考えることができます。

これがすなわち中長期計画です。

毎年利益をいくらずつ出して貸借対照表(バランスシート)をどう良くしていくかと考えることが中長期の計画策定につながる。

つまり、財務の改善から逆算して損益を考えることもできるということです。

ここでまた貸借対照表(バランスシート)の重要性を改めて認識していただけたのではないでしょうか。

貸借対照表の見方を知り、中長期計画と財務改善を結び付けて考える視点が大事

貸借対照表(バランスシート)は財務諸表の一つで、企業の財務力を示します。

その重要性は、目先の利益だけにとらわれず、企業として長く存続するための計画を立てるとき、経営幹部層から財務に対する意識改革を進めようというとき、そして金融機関や取引先の与信獲得を狙うときなどに実感できます。

貸借対照表(バランスシート)を通じて自社の現状分析を行う場合の見方やチェックポイントは以下の3つです。

- 個々の数字ではなく複数の項目を多角的に見る

- 自社の数値を分析しつつ他社と比較する

- 自社にとって有効な指標を成長性、収益性、生産性、安定性、債務償還の力の5つの分野において設定する

分析する、比較する、目標を立てるという3段階で進めてみてください。

貸借対照表(バランスシート)を確認する際の注意点は2つ。

- 売上至上主義に陥らない

- 攻めと守りのバランスを意識する

貸借対照表(バランスシート)を活用して経営改善を図る際、自社でできる方法としては以下の方法があります。

- 売掛金の対策を講じる

- 棚卸資産を処分して在庫管理を見直す

- 資産の処分を検討する

- 買掛金の支払いサイトを延長する

- 発注管理を見直す

- 経費を削減する

- 金融機関に金利の値下げを交渉する

- 増資もしくは資金援助を受ける

貸借対照表(バランスシート)の数字に基づいて、経営者が押さえておくべき指標は以下の4つです。

- 営業利益率

- 経常利益率

- 総資産経常利益率(ROA)

- ネットキャッシュフロー

貸借対照表(バランスシート)をベースに考えていくことで、財務の改善から逆算して損益を考えることができ、財務改善計画が中長期の事業計画と結びついていきます。

経営者の皆さんはそもそも数字に強い方が多いと思いますが、経営幹部層はいかがでしょうか。

「貸借対照表(バランスシート)は社長が見ているから自分は見なくても良い」、あるいは「外部の専門家に任せてあるから大丈夫」という感覚であるならば、財務に対する理解を深め、それを重視する意識を経営幹部と共有してもらったほうが、その後の権限移譲もスムーズです。

もし皆さんがこういった理解と意識を経営幹部陣と共有しながら経営改善計画を組みたいと思われるのなら、当グループが主催する「連邦・多角化経営実践塾」に幹部の方々と一緒にご参加ください。

SHARE! この記事を共有する

Authorこの記事の著者

株式会社ヤマチマネジメント|取締役 |グループ執行役員

石崎 貴秀

1996年入社。営業課から国際課を経て、総務部チームリーダーへ。その後グループ経営推進会議事務局にて経験を積み、2009年(株)ヤマチマネジメントを設立、移籍。グループ管理本部の統括マネージャーとして采配を振るう。2017年(株)ヤマチマネジメント取締役就任。

連邦・多角化経営実践塾」の開塾にも携わり、2014年以降、第1期~現在までシステム経営のメイン講師として活躍。

入塾した企業約70社にシステム経営を指導してきた。現在はシステム経営のコンサルティングも担当。